リーズ案件や共同募集案件において、ライフプラン相談の割合が増えています。

また、保険不要論や積立NISAの影響で成約単価も下がり気味ですので、保険だけでなく、総合的なアドバイスで単価を引き上げたり、成約率を向上させる必要があります。

せっかくライフプランを作るなら、最適な方法で行って、成約率を高めたいです。

プロFPの有料相談と募集人の無料相談の違い

まず、プロFPの有料相談と募集人の無料相談では、プロセスも違いますし、目的も違う、顧客の面談の姿勢も異なります。

| プロFPの有料相談 | 募集人の無料相談 | |

|---|---|---|

| 料金 | 3万円~10万円 ※FPのスキル・経験、サービスの範囲による | 0円 |

| 回数 | 2時間×2,3回 | ライフプラン自体は2回程度。 3回目以降は保険の話 |

| マッチング | ライフプランを受注する前にHPなどでFPの経歴やサービス内容を見て、選ばれている | リーズや共同募集では相談者はFPを選べず、日程があう募集人がアサインされている |

| ライフプランの目的 | ①そもそもライフプラン作成が目的 ②ライフプラン作成後、顧問契約の締結 | ①保険のニード喚起 ※相談者にとってはライフプラン作成自体が目的の場合もある |

| 相談者との関係 | 事前にFPを調べて申し込んでいるので、ある程度の信頼関係はある | 初対面で、信頼関係はなく、FPとしての実力など見定められている |

| 2回目の面談への参加率 | ほぼ100%。 有料相談なので、当然2回目も参加。 | 30%~60%くらい? 1回目の面談で、関係構築できなければ、2回目はない |

| ライフプランソフトに求めること | 詳細な入力ができ、様々なケースに対応できる機能を搭載 | 素早く作れ、顧客がすぐに理解でき、保険のニード喚起ができること |

保険募集のライフプラン相談で大切な3つのこと

ライフプランをやって、成約率を高めるには、いくつかポイントがあります。

①まずは相談内容に対し、きちんと回答

リーズや共同募集で面談を予約した時点で、何かしらの相談事項があるはずです。(ない場合もありますが)

例えば、住宅を購入したい、積立NISAを始めたい、漠然と老後資金が心配、など。

相談者は募集人と初対面ですので、人柄だけでなく、金融のプロとしてスキルや知識が問題ないか、無意識かもしれませんが、品定めします。

住宅購入であれば、住宅購入の流れやローン審査の内容など相談者が知りたいと思うことの知識は身に着け、きちんと相談内容に応えることが重要です。

ここが出来ないと、ライフプラン作成時のヒアリング(収入や資産)で、正確に教えてもらえません。

②ライフプランのデモで期待値を上げる

ライフプランをやったことがある相談者は少なく、やったことがあっても満足はしていないケースが大半です。

ですので、ライフプランで何ができ、何が解決できるか、簡単なデモで伝える必要があります。

そうすることで、「きちんと収入や資産の情報を伝えることで、期待するライフプランが作成できる」と思って頂けて、情報を入手することで、何かしらの提案につなげる可能性が高まります

③レポートはすぐには出さない

最適な保険に加入できている相談者は稀ですので、家族構成、収入や資産、ライフイベントを理解して、相談者に最適な保険をご提案することは重要です。

ですが、ライフプランを作って、解説をしてもらい、レポートをもらえば相談者は満足してしまいます。

最適な保険に加入するという最大の目的を達成できていないのに、です。

結末が分かると興味がなくなります。レポートをすぐに出すということは結末をすぐに出すことになります。

レポートを先に出すと次の面談のキャンセル率が高まります。

レポートは一連の面談が終わって、最後にお渡しすることが良いと思います。

ライフプランソフト選定で重要なこと

募集人は、保険募集に最適なソフトを利用して、相談者の満足度を高めながら、成約率も高める必要がありますので、満足度と成約率の両立できるソフトを選択する必要があります。

「入力の手間」と「プランの精度」のバランス

保険会社のライフプランソフトは、必要保障額が簡単に算出できますが、顧客のライフプラン相談の期待に応えるには少々精度が低いと思います。(ソニー生命のLippsは除く)

一方で、時間制約もありますので、重要項目の入力に注力し、最小限の手間で、顧客の期待に応えるバランスが重要です。

これらはソフトを触ってみないと分かりませんので、無料トライアルを活用して、入力の負担感と精度のバランスが自分に合っているか確認が必要です。

入力画面が自分にとって負担に感じないか

ライフプランソフトは、収入や生活費、不動産、年金など入力が多岐に渡りますので、ソフトによっては入力欄があちこちに飛んで、分かりにくいものもあります。(開発者のセンスに大いに依存)

これも無料トライアルなどで確認が必要ですが、自分が直感的に分かり易いかどうかで重要です。

入力画面が自分に合わないと、負担を感じ、プラン作成に時間が掛かってしまいます。

細部でなく、全体的な状況や課題が分かり易い

リーズや共同募集の無料相談では、時間的制約もあり、また保険提案に時間を掛けたいこともあり、ライフプランの細部ではなく、全体的な収支の状況、課題が分かり易いことが重要です。

細部の説明でハマると、時間を取られて、本題(保険の提案)に入れず、時間切れになります。(しかも重要でない細部だと涙がでます。)

そもそもライフプランは生涯(長いと60年程度)の収支を出しますので、収入や支出の予測は外れたり、税・社会保険の制度が変われば、細部の差異は大きな影響はありませんので、こだわる必要はありません。(とはいえ、ある程度の精度は必要)

ですので、グラフなどで一目で生涯の収支が分かる、課題がどこにあるのか分かることが重要になります

保険のニード喚起がしやすい

保険のニード喚起をどうするか?

ライフプランで出来そうなのは、死亡保障、就業不能、老後資金などのニーズです。

死亡保障は、必要保障額を算出する機能があればよいです。ただし、ソフトによっては遺族年金の計算がかなり大雑把である場合がありますので注意が必要です。

就業不能は、働けない場合のプランを作成し、その働けない期間に保障(月額●●万円)がでることで、収支がマイナスになることを回避することができることを示す必要があります。

老後資金については、保険積立金や解約返戻金の入力があり、保険積立金という資産の見える化、解約返戻金の老後資金への反映して、資産寿命がどうなるかなど示す必要があります。

これらをソフトで提示してニード喚起ができることが重要です。

ライフプランソフトYouWillは募集人に最適

手前味噌で恐縮ですが、保険募集のライフプランに必要な機能を盛り込んでいます。

無料トライアルもありますので、ご興味あればお試しください。

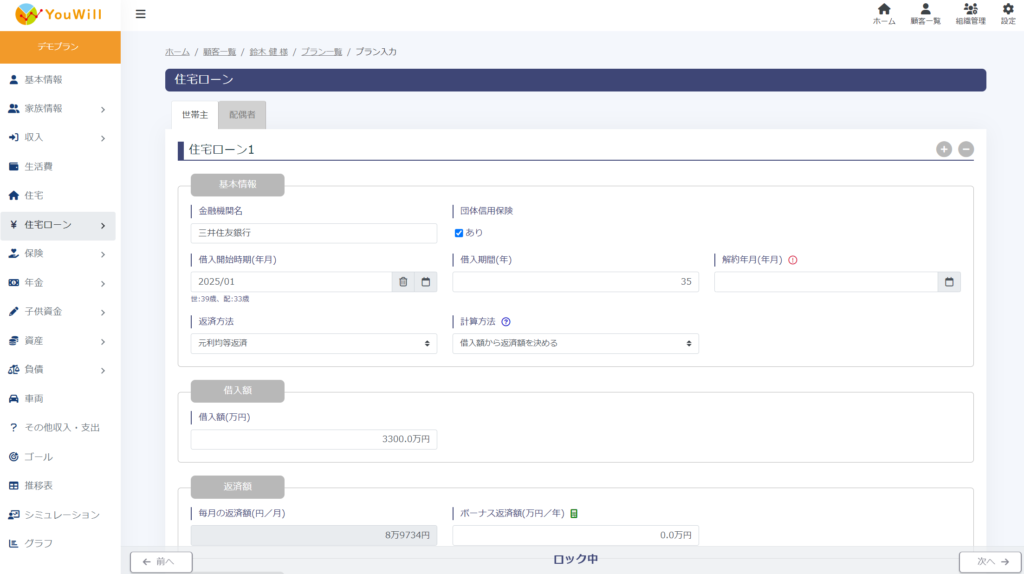

入力画面はシンプル

YouWillの入力画面はシンプルで、負担なく入力ができます。

オンライン面談で相談者と共有して、相談者と一緒に作成することもできます。

グラフで全体像の理解

YouWillの特徴は、グラフを使って、ライフプランの収支の解説をして全体像を説明します。

数字の羅列した推移表では、全体感が掴めず、細かい数字の根拠などに議論が行きがちですので、グラフを使って説明することで、全体像の理解と時間短縮をします。

複利の計算で積立~取崩まで簡単にできる

新NISAの相談が多くなっていますが、仮にに老後資金のために積立する場合、積立期間だけでなく、取崩期間もライフプランに反映させる必要があります。

YouWillでは積立ー据置ー取崩が一気通貫で計算ができます。

保険契約の反映のオンオフ

現在加入中の保険と、提案したい保険を登録しておくと、必要保障額のグラフで、どの保険を反映させるか、ボタンのオンオフで瞬時に提示できます。

この機能を使って、必要保障額にあった保険を提案することができます。